特别声明:《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

1

社零化妆品表现亮眼,体育龙头三季度流水密集发布进一步推升行情

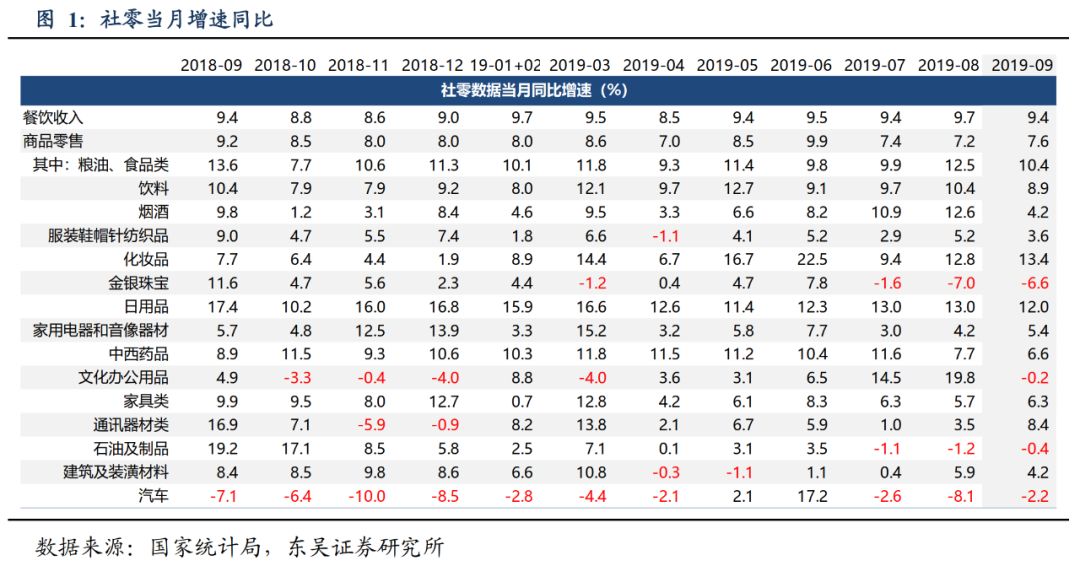

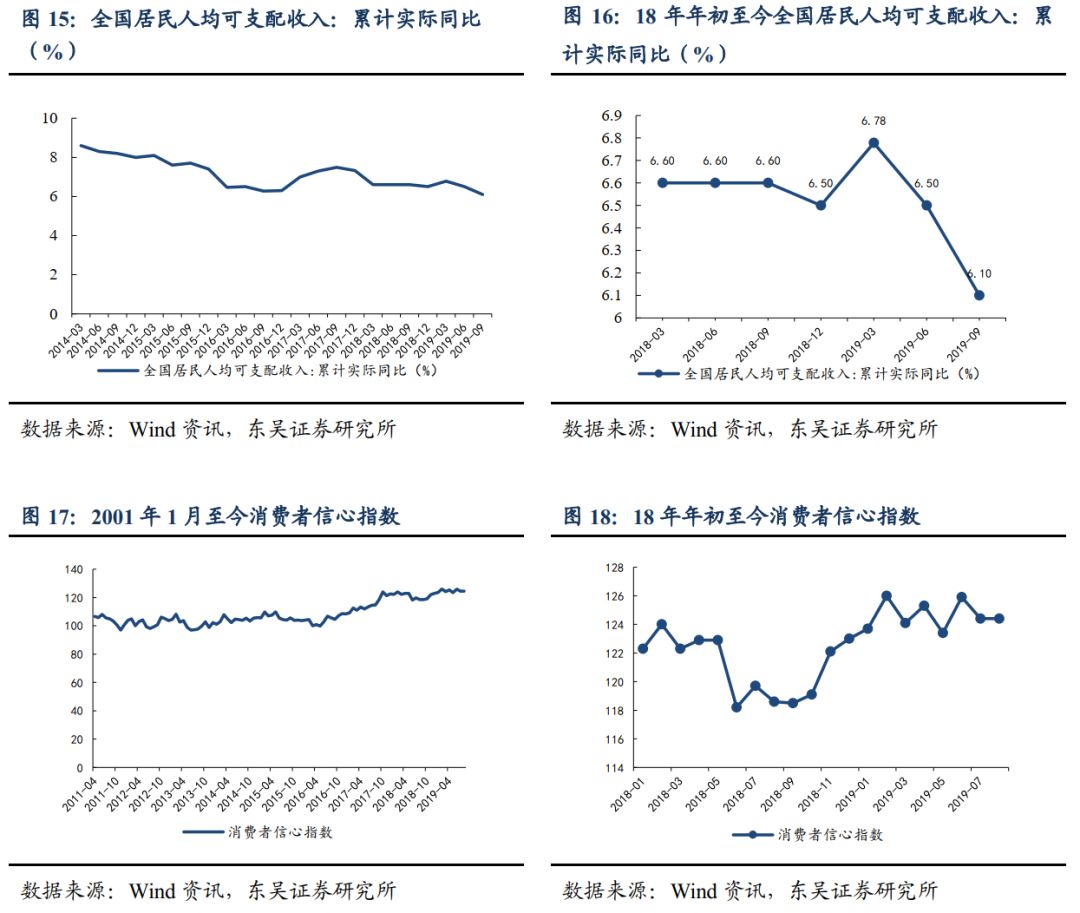

社零化妆品继续领跑,服装表现如期平淡。本周社零数据已公布,服装/化妆品/珠宝当月同比增速分别达到 3.6%/13.4%/-6.6%,化妆品增速继续领跑,包括丸美股份、壹网壹创在内的中高端化妆品品牌商、渠道商在 9 月上市后的亮眼股价表现(分别上涨126%/159%)也侧面反映基本面增长强劲及高市场关注度。

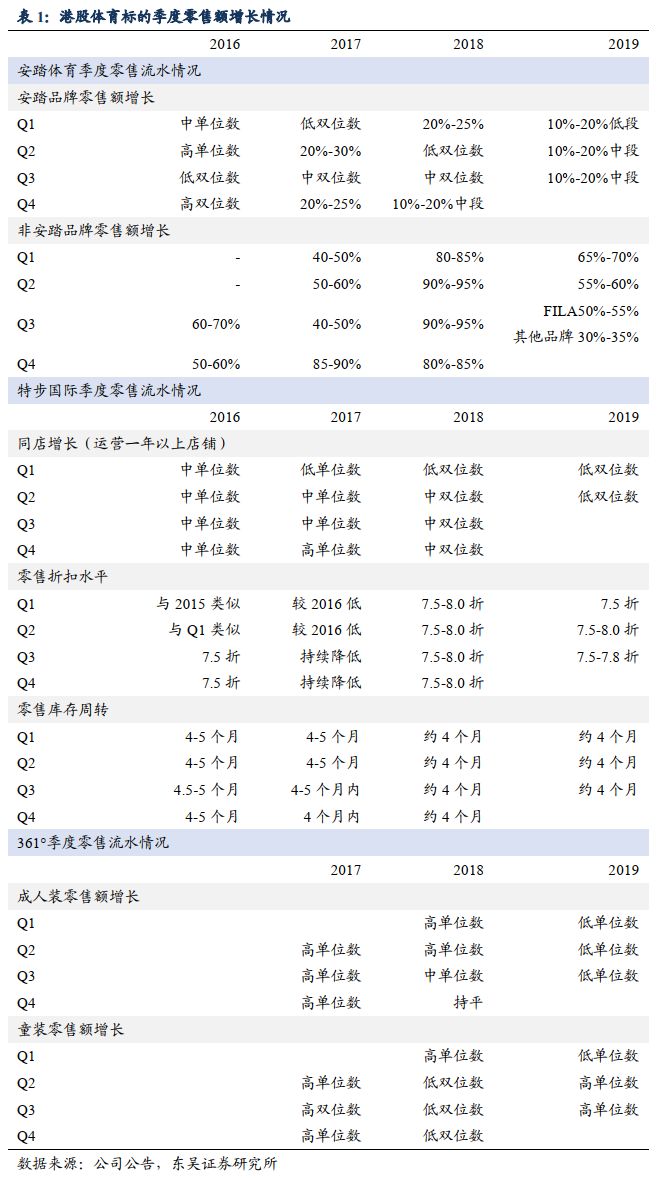

体育赛道仍然亮眼,三季度流水密集发布进一步推升行情。港股体育龙头近两周将密集发布三季度流水表现,目前安踏、特步、361°已经公告,其中: 1)安踏体育:最佳赛道的最强α,Q3零售增长如期强劲 安踏品牌:Q3零售流水增长较Q2提速,电商增长仍是亮点,9月受备货节奏影响渠道库存略有上行。19Q3安踏品牌流水中双位数增长,较Q2有所提速,其中大货低双位数增长、儿童增长25%,电商增长30%-35%,电商增速较19H1上行。但由于9月秋冬装备货已经开始但天气转冷速度略慢,Q3零售折扣率略有上升(从去年同期7.4折转为19Q3的7.2折),渠道库存周期也略有延长(库销比由去年同期的4+上行至接近5),但总体来看运营质量比较稳定。 FILA品牌:高基数下维持高速增长,零售折扣率及周转稳定。FILA19Q3整体增长50%-55%,考虑18Q3/Q4增速高达90%/85%,高基数下仍然维持了高增速水准。分品牌来看,大货/儿童/FUSION/电商增速分别达到40%/70%+/200%/80%+,儿童和电商显现增长活力。同时,19Q3FILA品牌整体零售折扣率保持在8.0折(大货折扣率持平、FUSION起量后折扣率略有下行属正常情况),库销比也与前期持平在5-6之间,展现出高质量的增长。 其他品牌:DESCENTE带动整体增长加速。DESCENTE品牌增长提速,全年零售流水有望冲击10亿人民币,快速增长带动19Q3除安踏及FILA外的品牌零售额增长30%-35%,而KOLON/KINGKOW/Sprandi品牌仍在货品调整中,增速与前期类似,较为平缓。 2)特步品牌:总体强劲,9月零售增长略有放缓。公司Q3零售整体同增约20%,其中7、8月零售流水增长20%以上,但9月受北方地区秋季意外温暖缘故影响零售表现,Q3零售折扣力度较Q2亦略有加大,为7.5-7.8折,渠道库存周期则稳定在4个月。 零售流水发布期市场对体育市场关注度空前高涨,本周安踏/李宁/特步分别涨3.5%/4.5%/6.8%,而本周公布三季报的比音勒芬也交出单季度收入/营业利润/归母利润同增25%/46%/64%的亮眼业绩,再次体现优质赛道龙头的增长活力,提醒投资者关注包括安踏、李宁、特步在内的港股龙头以及比音勒芬在内的A股龙头。

对于板块投资主线方面,依然是四个方向:

1、以体育服饰为代表的大众消费品龙头竞争优势带来的集聚效应,首推安踏体育、波司登、李宁。

卓越的企业家、杰出的管理团队、良好的组织与激励,以及依靠以上特质在多年竞争中沉淀出的渠道管控能力、供应链组织能力以及在强大现金流支撑下对产品研发与品牌的持续投入,加之品牌和产品的持续年轻化,让该等龙头在各种细分赛道逐步提升市场份额。

2、低估值+稳健增长,优质龙头品牌正处在价值洼地,推荐比音勒芬、森马服饰、歌力思、地素时尚。

市场自上而下角度对品牌服饰的忽视造成了服装龙头普遍的低估值水准,这样的低估值与优质现金流带来的可观股息率以及稳健的增长构成了扎实的投资安全垫,在经济探底和利率下行的大环境下,我们认为优质服装品牌不仅能够提供良好的绝对收益,随着业绩稳定性的逐步凸显,估值的修复将为投资者带来收益空间上的惊喜。

3、创新商业模式带来的优质成长机会,对应标的包括开润股份、南极电商等。

开润股份在制造与品牌端均实现了弯道超车,短短数年便打造了线上第一箱包品牌,持续的稳健高增长正在逐步消化估值,值得重点关注。南极电商19年以来在线上的竞争优势更加凸显,期待公司在GMV方面的强势表现能够转化为亮眼的报表业绩。

4、中美贸易摩擦有所缓和,制造龙头是否能在Q4否极泰来,也是需要重点监测的投资主线。

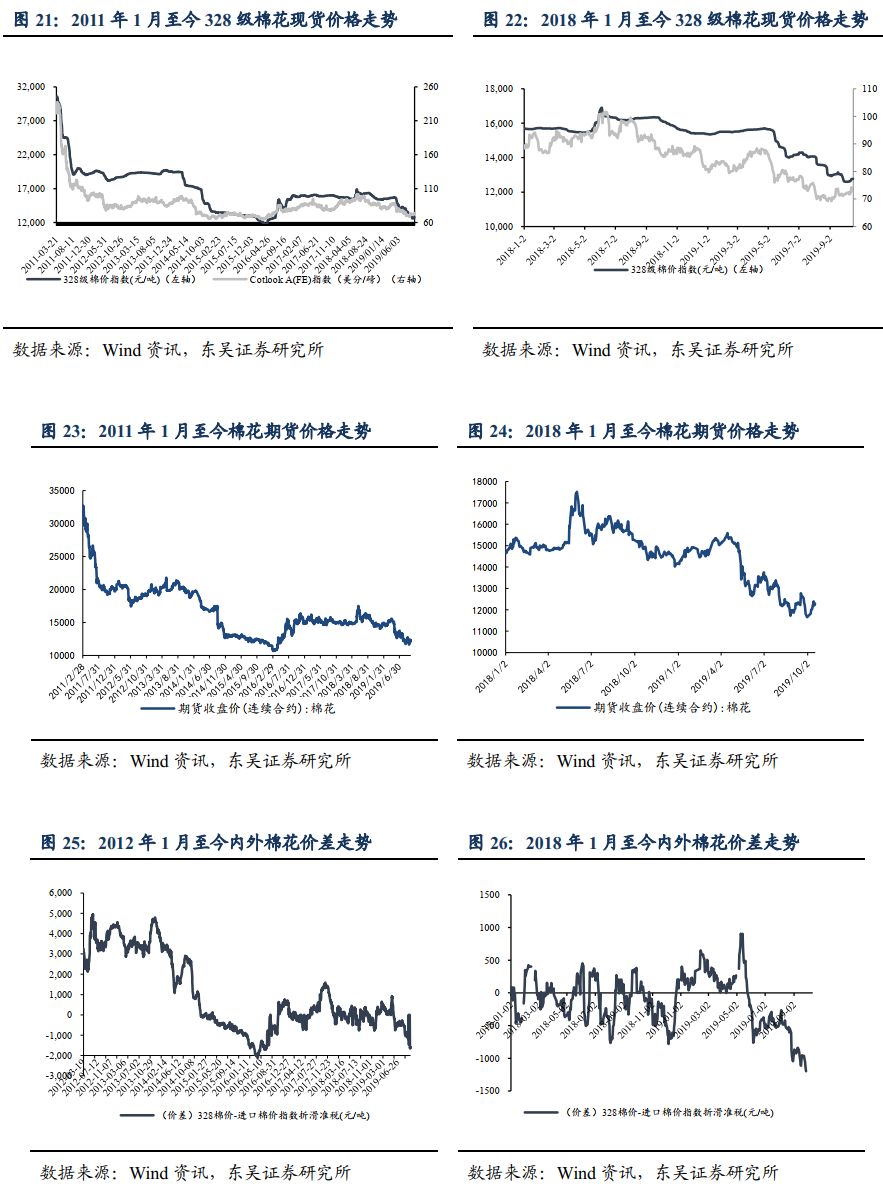

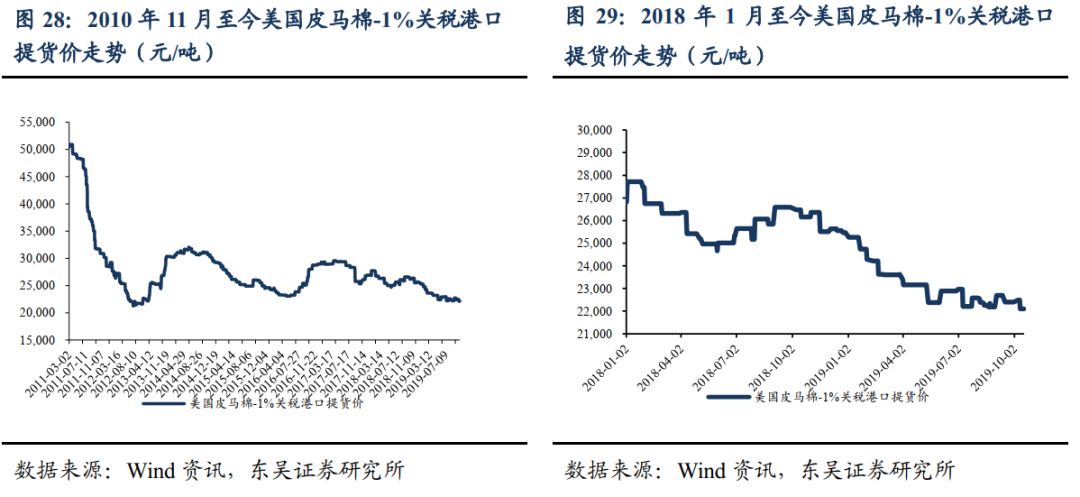

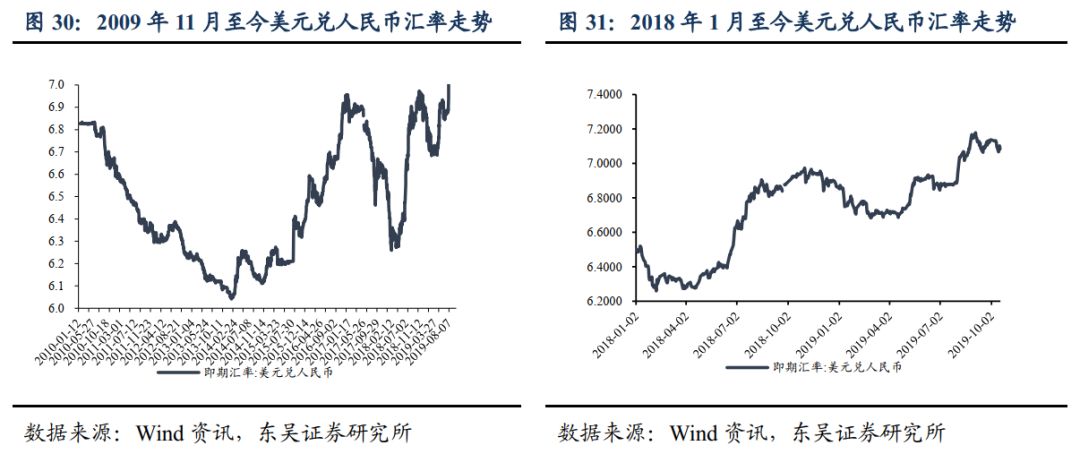

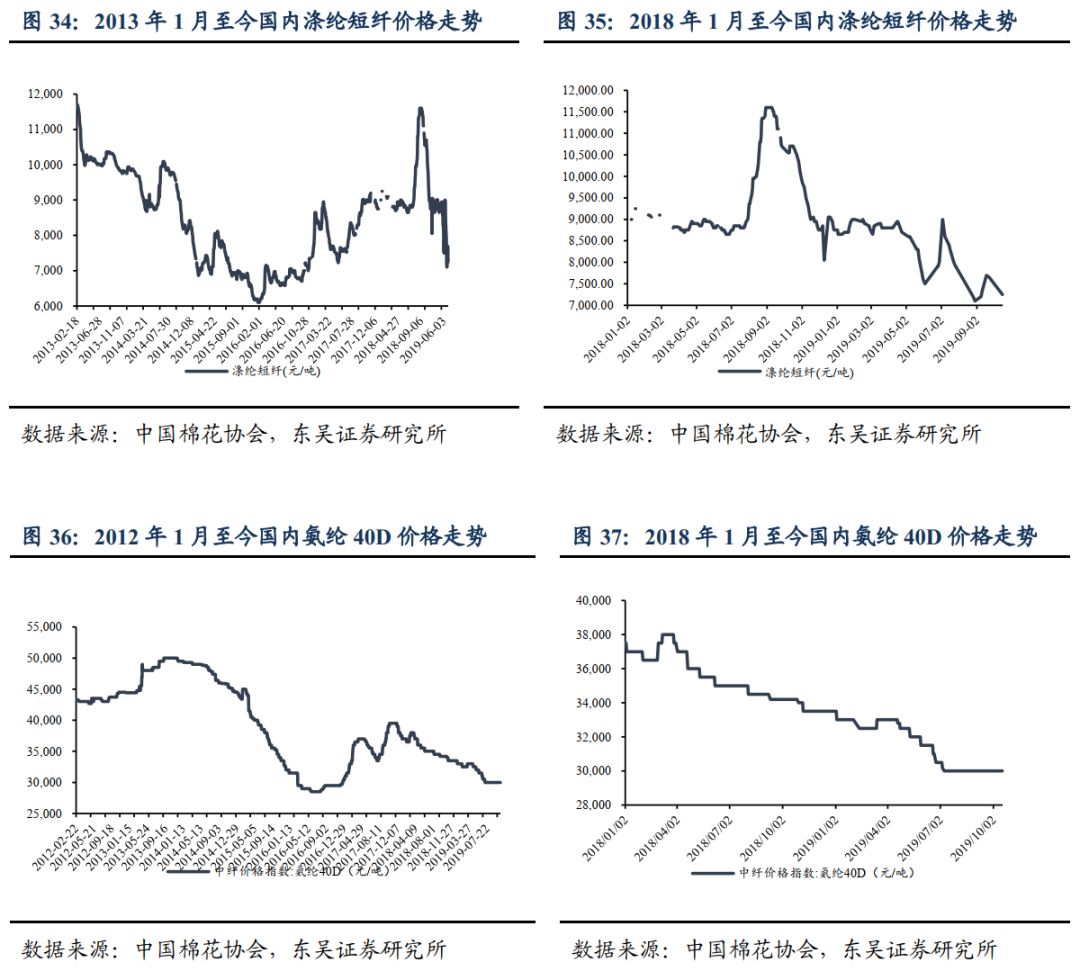

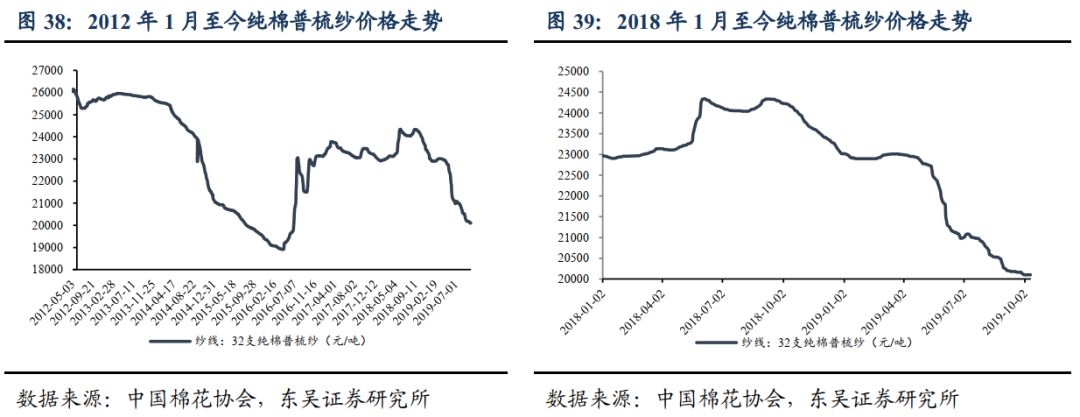

此前贸易摩擦态势持续的反复变化,对实业的经营预期形成了严重的负面干扰,衍生的结果包括制造业订单结构的显著恶化(长单匮乏)、棉花价格持续走低,仅有汇率的变化对制造业的基本面形成一定支撑。经过一年拉锯,制造龙头基本面已筑底,即使贸易摩擦仍维持反复变化的态势,19Q4起,制造龙头们也有望恢复增长,若贸易形势缓和,2020年制造龙头们的业绩或将呈现出一定弹性。全球化布局的细分领域龙头仍是我们关注的重点,代表性企业包括申洲国际、天虹纺织、华孚时尚等。

2

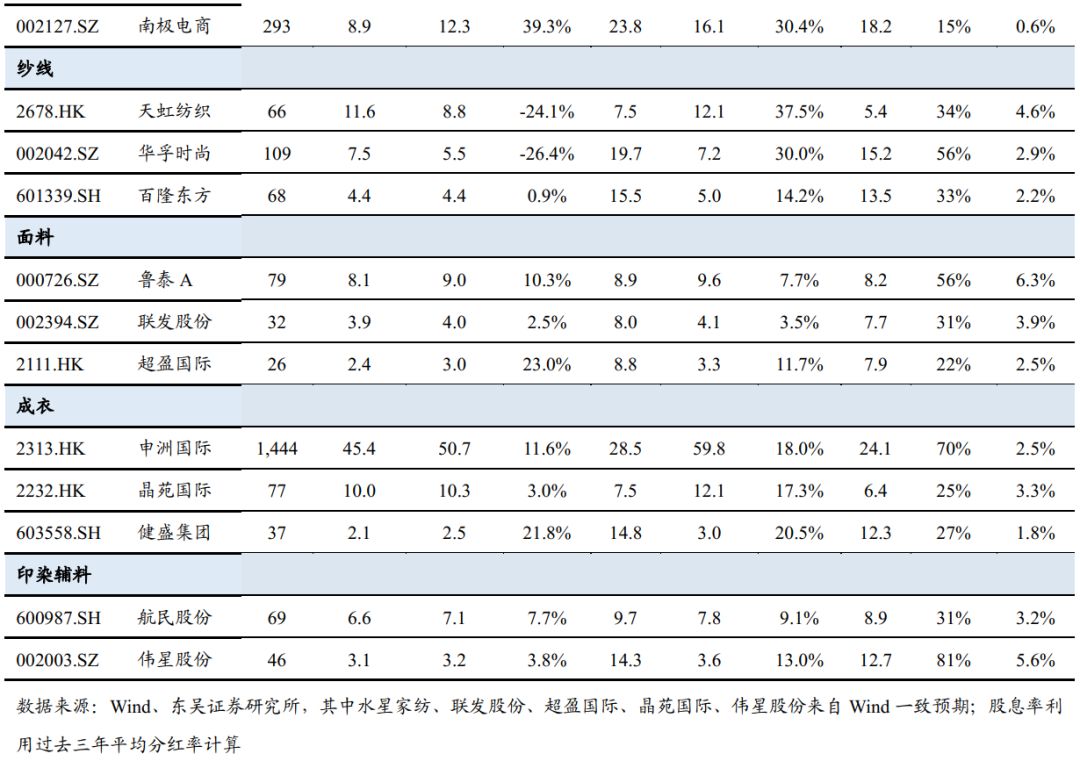

相关标的估值水平

3

9月限额以上服装鞋帽针纺织品类零售同比增3.6%,较8月走弱

3.1. 本周板块表现回顾

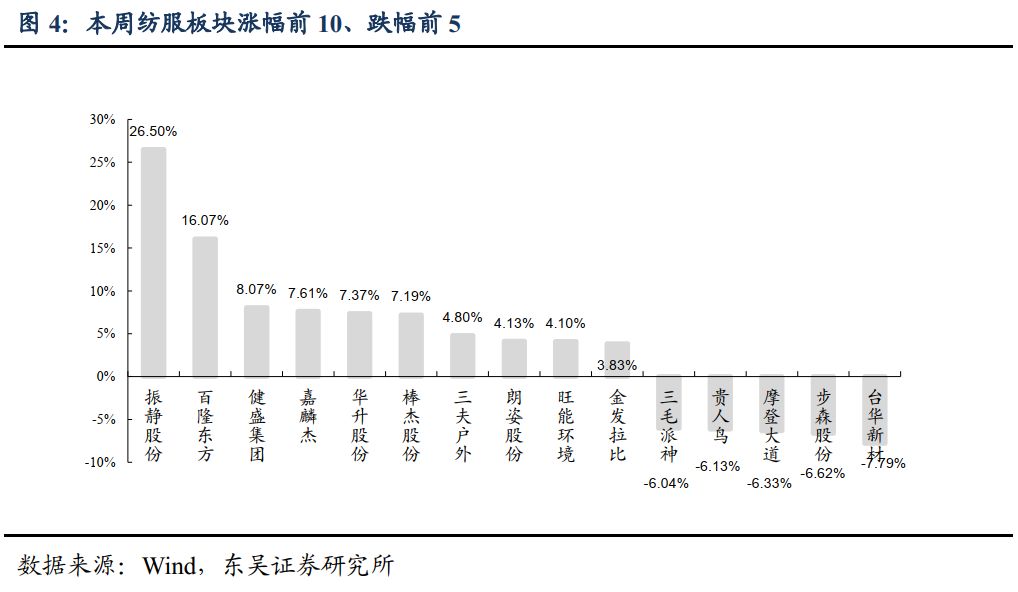

本周沪深300下跌1.08%,上证综指下跌1.19%,深证成指下跌1.38%,其中纺织服装板块下跌0.90%,跌幅低于沪深300、上证综指和深证成指。

3.2. 零售端: 9月限额以上服装鞋帽针纺织品类零售同比增3.6%

2019年9月份,社会消费品零售额总额当月同比增长7.8%,环比略有上升;9月限额以上服装鞋帽针纺织品类零售当月同比上涨3.6%,环比有所下降(8月同比上升5.2%)。

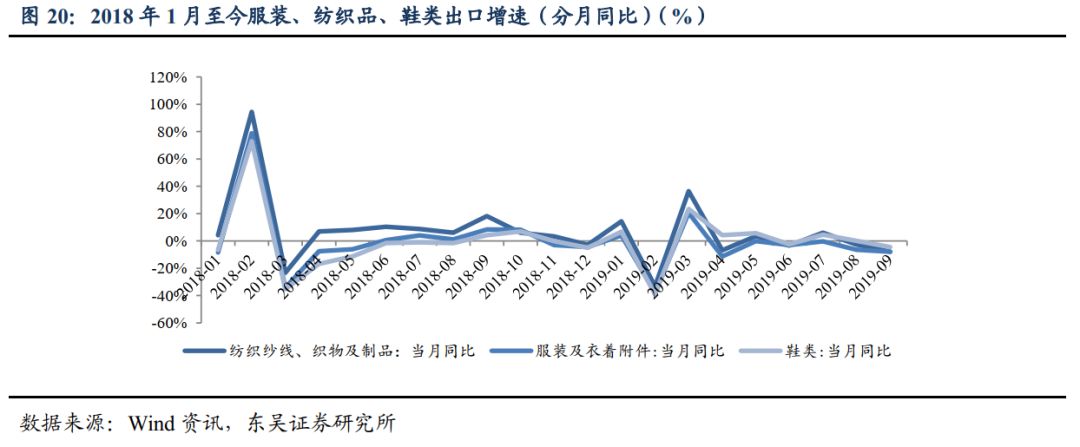

3.3. 出口:19年9月各品类出口有所回调

9月单月纺织品、服装、鞋类出口增长分别达到-7.9%、-7.8%、-4.5%,相比8月有所回调,1-9月累计出口额增速来看,纺织品、服装、鞋类出口增长分别为-0.1%、-4.7%、0.1%,整体表现依旧平淡。

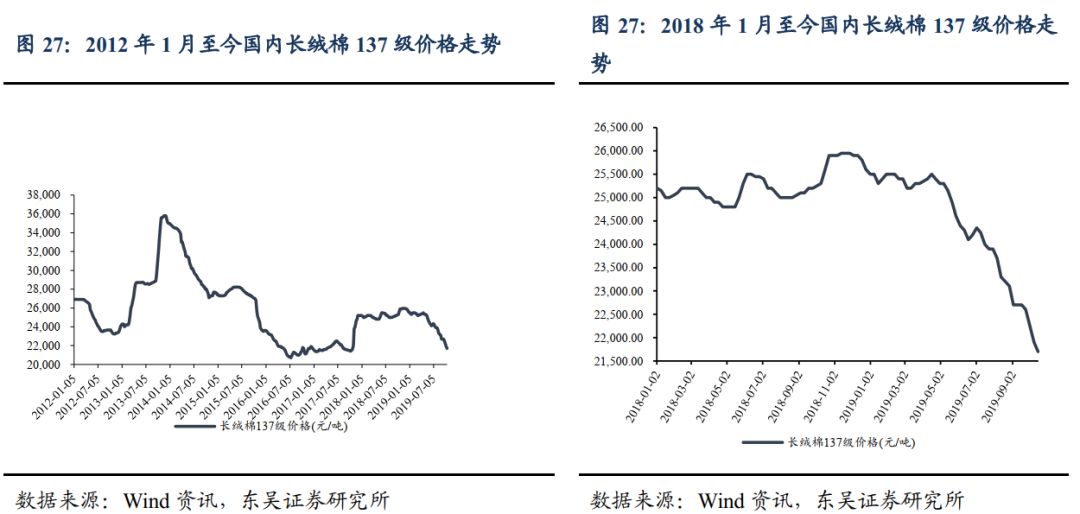

3.4. 上游主要原材料:棉花价格低位震荡仍在持续

328级现货周均价:12,738.67元/吨(0.92%)(周变化+116.53元/吨,月变化-284.00元/吨,过去一年变化-3,150.00元/吨)

Cotlook A周均价:73.53美分/磅(1.98 %)(周变化+1.43美分/磅,月变化-0.90美分/磅,过去一年变化-14.85美分/磅)

长绒棉(137级):21,700.00元/吨(-0.91%)(周变化-200.00元/吨,月变化-1,000.00元/吨,过去一年变化-3,900.00元/吨)

进口长绒棉(美国 PIMA 2级):22,104.00元/吨(-1.32%)(周变化-296.25元/吨,月价格化-302.00元/吨,过去一年变化-4,052.00元/吨)

美元兑人民币汇率:7.08(本周变化-0.22%,月变化-0.62%,年变化2.30%)

化纤:

粘短:10,750.00元/吨(+0.70%)(本周变化75.00元/吨,本月变化50.00元/吨,过去一年变化-4,450.00元/吨)

涤短:7,250.00元/吨(-5.54%) (本周变化-425元/吨,本月变化-400.00元/吨,过去一年变化-4,350元/吨)

氨纶20D:36,500.00元/吨(0.00%) (本周变化0.00元/吨,本月变化0.00元/吨,过去一年变化-4,000.00元/吨)

氨纶40D:30,000.00元/吨(0.00%) (本周变化0.00元/吨,本月变化000.00元/吨,过去一年变化-4,200.00元/吨)

棉纱线:32支纯棉普梳纱20,100.00元/吨(-0.30%) (周变化-60.00元/吨,月变化-230.00元/吨,过去一年变-4,135.00元/吨)(本周无数据更新,数据截至2019/10/10)

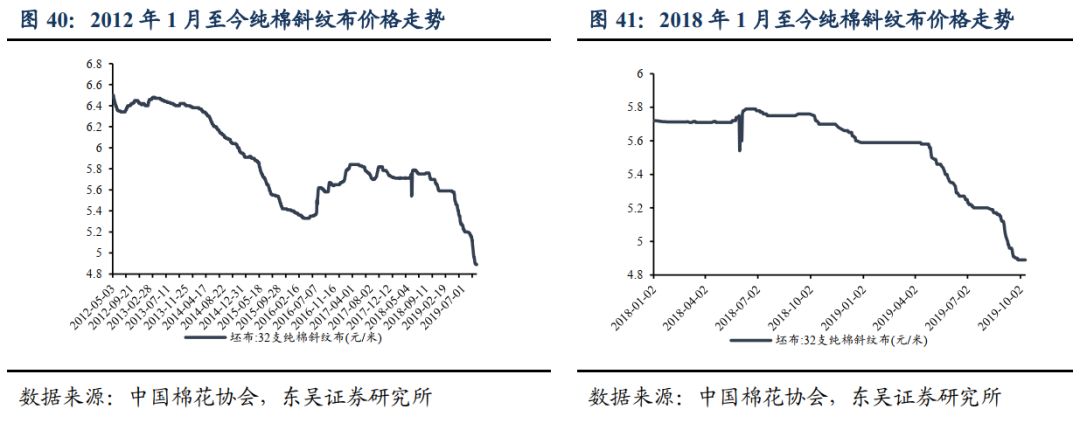

坯布:32支纯棉斜纹布4.89元/米(-0.24%) (周变化-0.01元/米,月变化-0.24元/米,过去一年变化-0.87元/米)(本周无数据更新,数据截至2019/10/10)

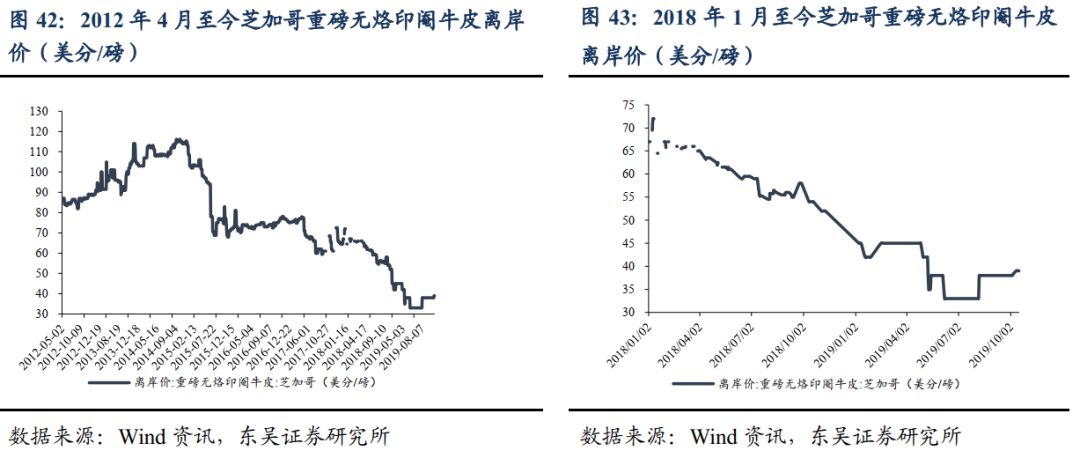

牛皮:重量无烙印眼牛皮芝加哥离岸价39.00美分/磅(本周变化0.03美分/磅,本月变化1.00美分/磅,过去一年变化-13.00美分/磅)

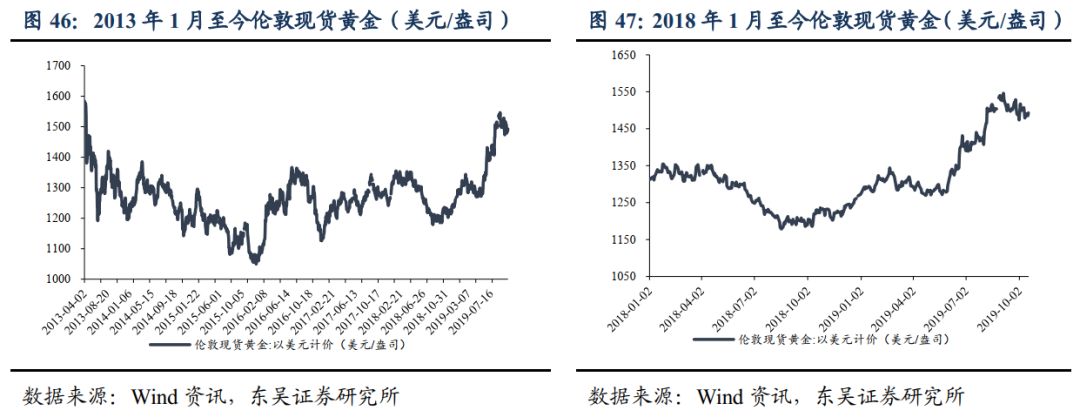

黄金:上金所Au100g346.61元/g (-1.16%) (本周变化-3.07元/g,本月变化3.68元/g,过去一年变化78.92元/g)

伦敦现货:1,489.04美元/盎司(-0.58%) (本周变化-8.62美元/盎司,本月变化-8.05美元/盎司,过去一年变化263.60美元/盎司)

4

上市公司重要公告

4.1. 纺织制造

【申洲国际 对外投资】集团将投资约1亿美元于越南兴建一座专为阿迪达斯而设的成衣生产设施,预期新成衣生产设施将于2021年开始逐步投产。

【九兴控股 业绩预告】2019Q3及前三季度,集团未经审核综合收入分别约为4.493亿美元与11.999亿美元,较去年同期各自下降4.7%及0.8%。

【嘉麟杰 业绩预告】2019年前三季度,公司归母净利润亏损1,350-2,350万元;第三季度,公司归母净利润亏损2,000-3,000万元。

【*ST中绒 业绩预告】2019年前三季度,公司归母净利润亏损6.8-7.3亿元;2019Q3,公司归母净利润亏损1.03-1.53亿元。

【延江股份 业绩预告】2019年前三季度,公司归母净利润5,792.56-6,807.44万元,同比增长71.23%-101.23%;2019Q3,公司归母净利润1,359.05-2,373.93万元,同比变动-21.49%-37.14%。

【欣龙控股 业绩预告】2019年前三季度,公司归母净利润亏损900-1,200万元,同增65.47%-74.11%;2019Q3,公司归母净利润亏损250-550万元,同增43.39%-74.27%。

【华茂股份 业绩预告】2019年前三季度,公司归母净利润2.3-2.8亿元,同增71.86%-109.22%;2019Q3,公司归母净利润亏损3,000-2,500万元,同比下降1,946.72%-1,638.94%。

【*ST天首 业绩预告】2019年前三季度,公司归母净利润亏损2,200-1,000万元,同比减亏119.26%-173.80%;2019Q3,公司归母净利润850-1,550万元,同比扭亏145.80%-183.52%。

4.2. 品牌服饰

【安踏体育 营运状况】2019Q3,安踏品牌同比录得10%-20%中段增长,FILA同比录得50%-55%增长,其他品牌同比录得30%-35%增长。

【比音勒芬 三季报】2019Q3,公司营业收入4.77亿元/+24.60%,归母净利润1.37亿元/+64.41%;2019年前三季度,公司营业收入13.23亿元/+24.95%,归母净利润3.11亿元/+51.09%。

【开润股份 业绩预告】2019年前三季度,公司营业收入18.09-19.42亿元,同增35%-45%,归母净利润1.67-1.79亿元,同增30%-40%;2019Q3,公司营业收入6.96-7.49亿元,同增30-40%,归母净利润0.58-0.62亿元,同增30%-40%。

【南极电商 三季报】公司2019Q3营业收入10.13亿元/+24.89%,归母净利润2.16亿元/+36.89%;前三季度营业收入26.47亿元/+29.45%,归母净利润5.66亿元/+33.08%。

【特步国际 营运状况】2019Q3公司同店销售增长同比增长约10%,零售销售增长同比增长约20%,零售折扣水平为75折至78折,零售存货周转约四个月。

【361度 营运状况】2019Q3,361°主品牌同比低单位数增长,童装品牌同比高单位数增长

【梦洁股份 减持】公司持股5%以上股东伍静女士计划在10/18起15个交易日后的3个月内以集中竞价方式减持公司股份不超过611.77万股,占公司总股本不超过0.79%。

【上海家化 政府补助】公司及控股子公司于2019/1/1-2019/9/30,累计收到与收益相关的政府补助合计5,484万元,与资产相关的政府补助合计1.67亿元。

【佐丹奴国际 业绩预告】2019Q3,集团销售额10.75亿港元,同比下滑10.3%;前三季度,集团销售额36.17亿港元,同比下滑9.1%。

【上海三毛 业绩预告】预计2019年前三季度实现归母净利润与上年同期相比将增加约1,005.70万元,同比增长422.37%左右。本次业绩预增主要原因是公司资产处置收益事项产生的非经常性损益同比增加所致。,公司归母扣非净利润与上年同期相比预计将增加亏损约217万元左右。

【拉夏贝尔 子公司破产】控股子公司杰克沃克持续亏损,无法继续经营,拟向人民法院申请破产清算。假设最终破产清算完成,杰克沃克不再纳入公司合并报表范围,以2019/9/30账面金额预计本次杰克沃克破产清算事项对公司合并报表归母净利润影响不超过-4,100万元。

【际华集团 政府补助】公司于2019/7/25至2019/10/17,累计收到各类政府补助资金1,112万元。

【摩登大道 业绩预告】2019年前三季度,公司归母净利润亏损2,000-3,000万元,同比下降134.26%-151.40%。

【万里马 业绩预告】2019年前三季度,公司归母净利润1,003.80-1,380.22万元,同比变动-20%-10%;2019Q3,公司归母净利润-279.75-96.67万元,同比变动-906%-178%。

【多喜爱 业绩预告】2019年前三季度,公司归母净利润亏损190-290万元;2019Q3,公司归母净利润300-400万元。

【地素时尚 减持进展】截至10/19,持股5%以上股东云锋基金通过集中竞价交易累计减持公司股份400.83万股,占公司总股份的1%。

风险提示

1、宏观经济增速放缓导致居民可支配收入增速放缓,降低消费热情,服装作为可选消费将受到较为严重的影响。2、意外天气将影响服装消费:如遇意外暖冬等情况将影响冬装销售,由于冬装单价、毛利高,暖冬将对服装企业造成负面影响。3、原材料价格意外波动:对于生产制造企业来说,原材料成本占据生产成本比重较大,原材料价格的意外波动(尤其意外下跌)将对生产企业毛利率造成较大影响。

免责声明

东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。

东吴证券投资评级标准:

公司投资评级:

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对大盘介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对大盘介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对大盘在-15%以下。

行业投资评级:

增持:预期未来6个月内,行业指数相对强于大盘5%以上;

中性:预期未来6个月内,行业指数相对大盘-5%与5%;

减持:预期未来6个月内,行业指数相对弱于大盘5%以上。

团队介绍

马莉 东吴证券副所长、大消费负责人、纺织服装行业首席分析师

南京大学学士、中国社会科学院经济学博士;现供职于东吴证券研究所,曾供职于中国纺织工业协会、中国银河证券研究部。十二年潜心纺织服装行业研究,为投资者创造价值,在市场下打下深深烙印。

2018年纺织服装行业水晶球第1名;2017年新财富纺织服装行业第1名,水晶球第1名;2016年新财富纺织服装行业第1名;2015年新财富纺织服装行业第2名;2014年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名;2013年新财富纺织服装行业第2名,水晶球第2名,朝阳永续福布斯中国最佳分析师50强;2012年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名。

手机/微信:15601975988

陈腾曦 纺织服装行业联席首席分析师 东吴证券

中国人民大学数学学士,复旦大学经济学硕士;现供职于东吴证券研究所,曾供职于红蜻蜓鞋业股份有限公司,银河证券研究部。现主要覆盖纺织服装、零售、海外教育,五年纺织服装行业研究经验。

手机/微信:13916068030

林骥川 纺织服装/零售教育高级分析师 东吴证券

华威大学商学院会计与金融学学士,伦敦帝国理工学院金融学硕士,现供职于东吴证券研究所,曾供职于银河证券研究部。现主要覆盖纺织服装、海外教育、零售,四年纺织服装行业研究经验。

手机/微信:13661793819

詹陆雨 纺织服装行业分析师 东吴证券

复旦大学经济学学士、硕士,现供职于东吴证券研究所,主要覆盖纺织服装、珠宝,两年纺织服装研究经验。

手机/微信:13920750098

金含 消费行业研究员 东吴证券

复旦大学金融学学士、硕士,现供职于东吴证券研究所,主要覆盖农业、海外教育行业。

手机/微信:18930137029

免责声明

本公众订阅号(微信号:纺服新消费马莉团队)由东吴证券研究所纺织服装团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

本订阅号不是东吴证券研究所纺织服装团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。凡对本订阅号所载所有内容(包括文字、音频、视频等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、删节和修改。